Con l’economia americana che mostra un vigore sorprendente, sorge un dubbio: la banca centrale taglierà i tassi oppure rinuncerà a riattivare una politica monetaria espansiva?

Di: Fabio Michettoni

LEGGI ANCHE: Punto mercati – Dollar Index e cambio EUR/USD, un punto di vista più unico che raro

Da quando, lo scorso autunno, la Federal Reserve ha segnalato che probabilmente aveva finito di aumentare i tassi di interesse, i trader di Wall Street, gli economisti, gli acquirenti di automobili, gli aspiranti proprietari di case, praticamente tutti, hanno iniziato a ossessionarsi su un’unica domanda: quando finirà la crisi? La Fed inizia a tagliare i tassi?

Ma ora, con l’economia americana che mostra un vigore sorprendente, è sorta una domanda diversa: la banca centrale taglierà davvero i tassi tre volte quest’anno, come aveva previsto la stessa Fed, oppure rinuncerà a riattivare una politica monetaria espansiva?

Il rapporto di venerdì sull’occupazione di marzo ha rafforzato l’idea che l’economia se la sta cavando abbastanza bene da sola, con un implemento della forza lavoro oltre le aspettative, perché il tasso di disoccupazione è sceso al 3,8% dal precedente 3,9%.

La prima riflessione, a posteriori, è che l’ultima cosa di cui l’economia avrebbe bisogno adesso è di un maggior stimolo da tassi più bassi. E allora, se i dati sono troppo forti, perché ci si aspetta che la FED debba tagliare? La risposta più coerente è che la Fed non taglierà i tassi nel prossimo semestre, a meno di eventi inattesi.

Ma cosa c’è davvero nella testa di Powell? Magari che l’economia possa continuare a crescere anche quando l’inflazione si raffredda, in un contesto di offerta di lavoro in vertiginoso aumento come negli ultimi due anni. Questa tendenza rende più facile per l’economia produrre di più ed evitare carenze anche quando la domanda rimane forte. Aiuta anche a tenere sotto controllo la crescita dei salari e dei prezzi e quindi, in ultima analisi l’inflazione.

Ma se fosse così, lo spauracchio dell’inflazione sarebbe un falso problema e, aldilà di estemporanee correzioni, i mercati azionari avrebbero ulteriore upside, alimentato dalla capacità delle aziende di produrre ricavi consistenti, obbligando gli analisti a rivedere le stime forward. (non fanno testo coloro, i pagliacci, che dicono che i mercati stanno esagerando senza apportare analisi oggettive).

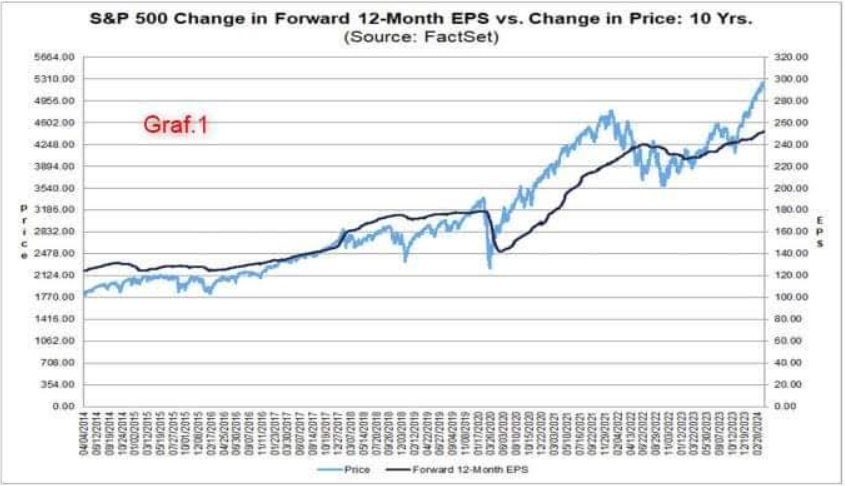

Per chi non lo sapesse, spiegato magari in modo riduttivo, il prezzo “fair” di un indice o di un titolo, stimato sui P/E Forward, è il prodotto tra quest’ultimo e l’EPS). Attualmente l’EPS letto per l’S&P500 è 252, Si tratta di una variazione del -1,91% rispetto allo scorso trimestre e del 7,30% rispetto a un anno fa. Il P/E Forward stimato per l’S&P 500 è attualmente pari a 20,59, in calo rispetto al 21,65 dello scorso trimestre e al 24,09 di un anno fa. Si tratta di una variazione del -3,17% rispetto allo scorso trimestre e del -12,99% rispetto a un anno fa. (fonte dati: FactSet – Graf.1). Ci vuol poco a fare una moltiplicazione e definire il valore “fair” dell’S&P500: 252 x 20,59 = 5.188, cioè poco sotto gli attuali livelli.

Per onestà intellettuale dovremmo partire da qui. 5.188, come baricentro intorno a cui potrebbe ruotare una fase di correzione, tesa a drenare gli eccessi fin qui accumulati in assetto “ThrowOver”, oltreché garantire un ricambio delle correnti operative, verso area 4900. Più sotto, ma al momento è improponibile, ci sarebbe l’area 4600-4350. (Graf.2)