La recente battuta d’arresto di un rally di Natale potrebbe essere stata causata da una riduzione della liquidità del sistema finanziario

Di: Fabio Michettoni

LEGGI ANCHE: Punto mercati – La scalata senza precedenti dell’oro

I mercati azionari che hanno tratto profitto dal bottom dell’ottobre 2023 dovrebbero ringraziare il mercato obbligazionario, oltre ad aver avuto una buona dose di fortuna. Il che significa che qualsiasi inversione importante dei rendimenti obbligazionari dovesse manifestarsi, sarà probabilmente seguita da un crollo delle azioni.

D’altra parte, come può accadere nello strano mondo dei mercati finanziari, il recente rally delle obbligazioni ha quasi staccato il respiratore all’intero sistema finanziario, il 1° dicembre.

In effetti, la recente battuta d’arresto di un più che atteso rally di Natale, da cui il mercato si è ampiamente ripreso, potrebbe essere stata causata da una riduzione della liquidità del sistema finanziario provocata, guarda un po’, dal rally delle obbligazioni. In tal senso è più di una semplice ipotesi, che la velocità con cui si è sviluppato il rally dei bond abbia messo sotto pressione il segmento dei REPO, cioè dei prestiti di denaro, già compressa dalle manovre di QT della Fed, che ha portato all’enorme aumento dei rendimenti obbligazionari.

Detta così potrebbe essere complicato da capire questo meccanismo, ma ecco la versione semplificata della questione. Il mantra della Fed “più alto per più tempo” e il suo QT (rimozione della liquidità dal sistema), attraverso la vendita di titoli del Tesoro, hanno prosciugato il salvadanaio di Wall Street per il denaro preso in prestito, lasciandola con meno fondi di quelli normalmente necessari per finanziare il rally di azioni e obbligazioni.

In sintesi, i padroni del vapore possono aver detto: “abbiamo avuto una mini crisi di liquidità, in quanto Wall Street ha finito i soldi da prestare per un paio di giorni”. Approfondiamo meglio: quando il rendimento dei Treasury Note statunitensi è salito al 5% (da maggio a ottobre 2023), spinto dal QT della Fed e dai venditori in preda al panico che si sono uniti a loro per vendere obbligazioni, ha compresso la liquidità del sistema finanziario.

Così, anche se c’era molto interesse ad acquistare azioni e obbligazioni quando il sentiment si è invertito, non c’era abbastanza denaro di riserva disponibile nella macchina dei prestiti di Wall Street, per finanziare i trader affamati di rendimenti attrattivi. Ci sarebbe stato, di fatto, uno dei più classici “vuoti d’aria”, con un piccolo stallo del sistema.

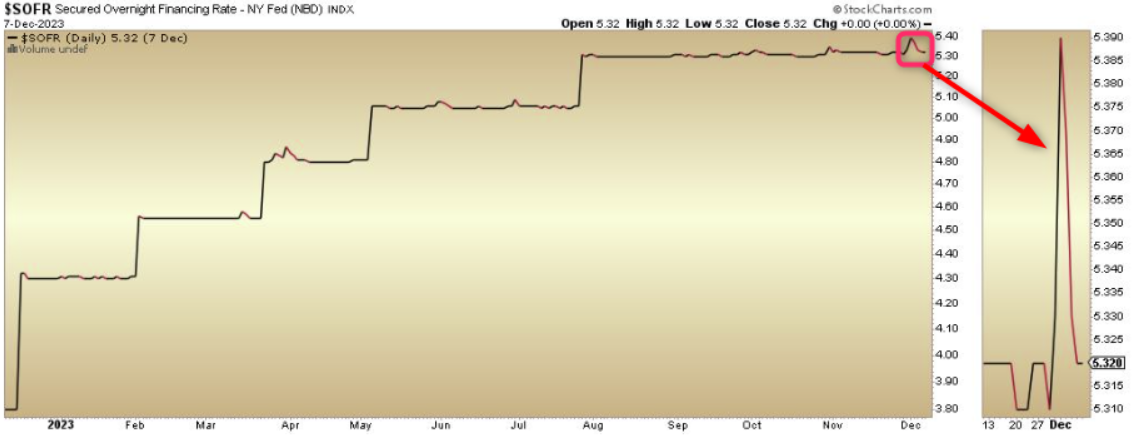

La prova tangibile dell’intoppo è stata il rialzo del 1° dicembre 2023 del Secured Overnight Trading Rate (SOFR), vale a dire del costo del prestito di liquidità overnight garantita da titoli del Tesoro.

Di conseguenza, coloro che sono stati colti di sorpresa e che si sono ritrovati ad inseguire il mercato avendo perso il rally di azioni e obbligazioni, si sono ritrovati improvvisamente con scorte limitate di denaro da prendere in prestito per accodarsi all’inversione, parzialmente finanziata da un violento “short covering” sull’equity.

Pericolo passato? Forse e lo riscontriamo sempre dal SOFR, sincronizzato adesso con il tasso dei Fed Funds