Il BTP future chiude la settimana a 116,29, con una performance frazionalmente negativa rispetto alla sessione precedente

Di: Fabio Michettoni

LEGGI ANCHE: Punto mercati: cosa deve succedere perché il mercato orso finisca?

Il BTP future, quotato all’Eurex, (da considerare comunque come un barometro del reddito fisso italiano), chiude la settimana a 116,29 con una performance frazionalmente negativa rispetto alla sessione precedente.

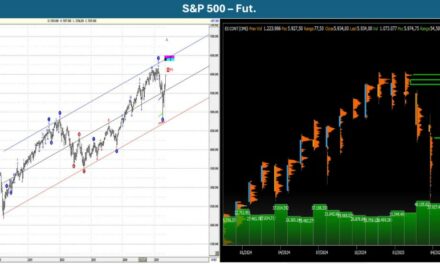

La settimana in linea di massima si chiude a ridosso dei massimi, con una rivalutazione di periodo di circa il 5%. I volumi scambiati si attestano sui massimi dell’ultimo trimestre, segno evidente di un ritrovato interesse da parte degli investitori.

La volatilità risulta altrettanto elevata e risulta anch’essa superiore rispetto alla sua media trimestrale.

Per quanto riguarda l’analisi di tendenza, il trend resta sempre a lettura ribassista, per cui il rialzo più recente andrebbe incastrato come un movimento di reazione tecnica, teso a drenare gli eccessi ribassisti fin qui accumulati e comunque da leggere come l’ennesimo tentativo da parte del mercato di cercare di intercettare un “bottom” in raccordo alla dinamica dei tassi europei, con la BCE che potrebbe allentare la presa nei prossimi mesi, riguardo alla lotta all’inflazione.

L’assetto complessivo non evidenzia ancora una maggior predisposizione rialzista con la resistenza a quota 118 che potrebbe incoraggiare il ritorno a vendere.

In conclusione, per le implicazioni tecniche assunte, l’entrata LONG a questi livelli evidenzia un rapporto rischio/rendimento più elevato rispetto alle settimane passate, per cui, definito il trend in atto, le decisioni di trading andrebbero valutate attentamente, ma ancor più attentamente andrebbero valutate le strategie rialziste di più lungo periodo, laddove la DURATION intercetta ancora un livello di rischio medio alto. Se l’inflazione non dovesse dare segni di frenata importanti la BCE si vedrebbe costretta nuovamente a ritoccare i penalizzando in maniera significativa le attuali quotazioni.

Per perimetrare in modo oggettivo il parametro rischio/rendimento, va fatto rilevare che la BCE a dicembre discuterà il suo QE (quantitative tightening) e cioè la riduzione della liquidità immessa nel periodo di allentamento, vendendo i titoli in portafoglio, che gravano sul suo balance-sheet.