L’S&P500 continua nella sua maggiore propensione rialzista. Dopo una ascesa di tre settimane, si trova adesso su livelli chiave da attenzionare seriamente

Di: Fabio Michettoni

Quando la Fed ha iniziato ad alzare i tassi di interesse, un detentore di obbligazioni a lungo termine, come SVB, si è trovato di fronte a una scelta: vendere le obbligazioni immediatamente e subire una perdita immediata, oppure continuare a detenere le obbligazioni, senza subire perdite immediate e attendere fino alla scadenza per ottenere esattamente ciò che inizialmente si aspettava di ottenere.

Poiché la Fed stava tentando di alzare i tassi di interesse, dopo ogni aumento era puntuale il parere degli analisti e dei mezzi di informazione che questa fosse probabilmente l’ultima volta che la Fed avrebbe avuto bisogno di alzare i tassi. Ma i tassi hanno continuato a salire e il valore del portafoglio di SVB ha continuato a diminuire.

Nel febbraio di quest’anno, la Fed ha effettuato il più piccolo aumento dei tassi di interesse, alzando lo 0,25% e aggiunto, per bocca di Powell, che la fine dei rialzi era in vista e che probabilmente ci sarebbero stati solo un altro paio di aumenti dei tassi di interesse in futuro.

Il 7 marzo è successo quello che non ti aspetti, con i segnali di inflazione che persistevano ostinatamente sia sul “deflattore”, sia sul fronte lavoro e Powell ha annunciato che, forse, la FED avrebbe potuto essere più aggressiva sui tassi di interesse.

Il giorno successivo, SVB, di fronte alla prospettiva di un crollo ancora maggiore del valore di tutto il debito pubblico degli Stati Uniti, ha annunciato di aver bisogno di più fondi.

Il 9 marzo, alcuni grandi depositanti presso SVB hanno iniziato a preoccuparsi e hanno ritirato i loro depositi, e SVB ha dovuto iniziare a vendere le sue obbligazioni a prezzi ridotti. Il 10 marzo, le autorità di regolamentazione hanno chiuso la banca.

Alla fine della narrativa, la Fed e il Tesoro sono quindi entrati in azione per controllare i danni collaterali, promettendo d’ora in poi di mantenere la corazzata USA in line adi galleggiamento. In aggiunta a ciò, il Tesoro ha promesso di garantire tutti i depositanti, anche quelli con depositi molto al di sopra del limite FDIC, cioè 250.000 dollari.

A questo punto va preso atto che la Fed si è chiusa da sola in una scatola, senza una facile via d’uscita. Un tentativo di fermare l’inflazione incombente, alzando i tassi, potrebbe tradursi in un numero crescente di banche sulla via del crack e comunque l’adozione di misure per evitare potenziali problemi nel settore finanziario, potrebbe allungare il brodo comportando una recrudescenza dell’inflazione entra un paio di anni.

Abbassare l’inflazione senza una brusca recessione potrebbe non essere possibile, ma l’unico modo in cui sarebbe, anche, teoricamente possibile è se la Fed avesse ancora la credibilità per sostenere promesse sul controllo dell’inflazione e, visti i precedenti, non c’è motivo di fidarsi della promessa della Banca Centrale USA di voler combattere strenuamente l’inflazione, agendo nuovamente sui tassi.

La conclusione, in verità, è che non c’è più nessuno a tenere sotto controllo l’inflazione.

Sicché, su questo scenario di sottofondo, in attesa di ulteriori validazioni, l’S&P500 continua nella sua maggiore propensione rialzista e dopo una ascesa di almeno tre settimane si trova adesso su livelli chiave da attenzionare seriamente.

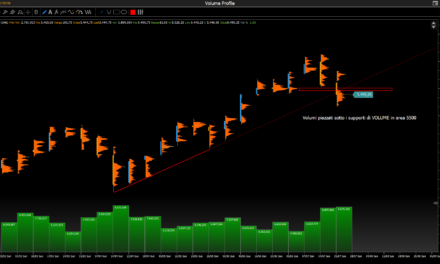

Area 4.190 di derivato, definisce adesso un livello di resistente molto importante con le quotazioni in fase di stazionamento a ridosso di un’area di resistenza intermedia tra 4120 e 4150.

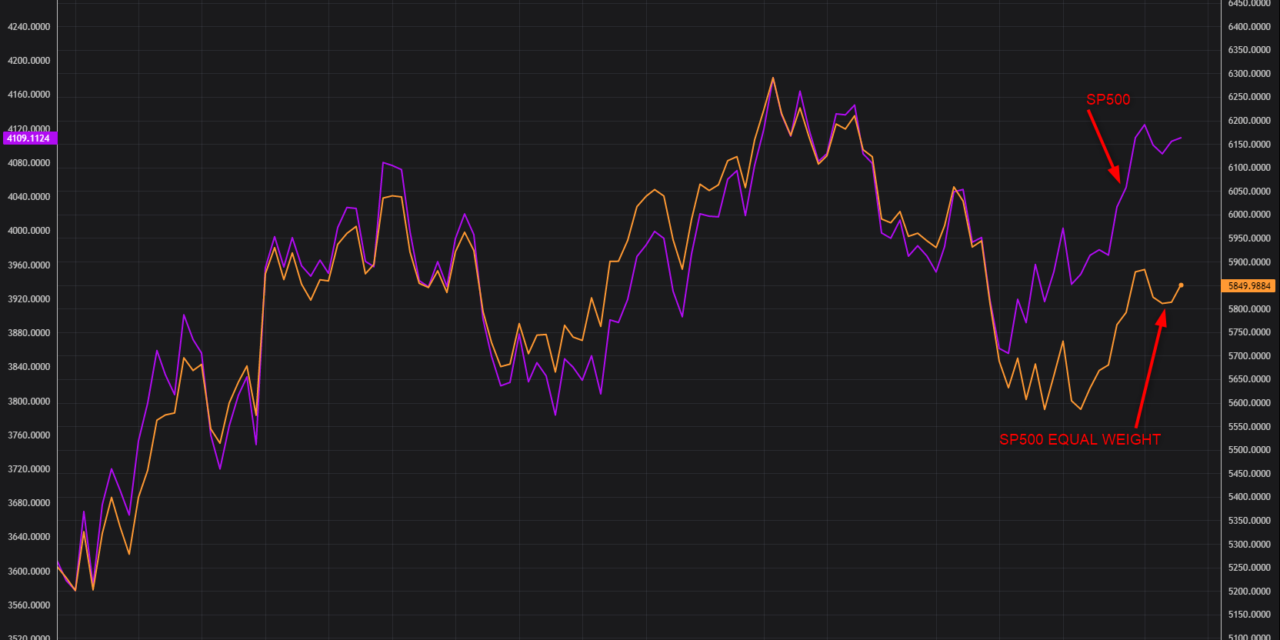

In realtà, quest’ultimo livello è il punto di scollatura tra l’indice S&P500 ponderato per capitalizzazione e l’S&P500 “equal weight”, cioè quella versione dell’indice S&P500 che da meno peso ai titoli ricompresi nell’indice e maggiormente capitalizzati; segno evidente che in termini di ampiezza, l’ultima fase di rialzo sta perdendo grip, con il trend rialzista accompagnato da una cerchia sempre più ristretta di titoli.

Tale divergenza suggerisce che questa ultima fase del rally, poggerebbe su una base tecnica più debole e proprio per questo da valutare attentamente, proprio a ridosso della resistenza in area 4190-4200, con un occhio ai dati macro di settimana prossima e all’incedere delle prime trimestrali 2023.