La struttura rialzista sul lato azionario rischia di rompersi, facendo invertire il recente trend rialzista

Di: Fabio Michettoni

LEGGI ANCHE: Punto mercati: le trimestrali dell’ultimo quarto del 2022

A metà febbraio è successo qualcosa ai mercati finanziari, con la struttura rialzista sul lato azionario che rischia di rompersi, facendo invertire il recente trend rialzista.

Al mercato azionario non sono piaciuti i segnali lanciati dal mercato obbligazionario la scorsa settimana, per il repentino aumento dei tassi generato per reazione alle più calde letture dell’inflazione di gennaio, seguite da discorsi sempre più aggressivi da parte della Fed.

Allo stesso tempo, mentre diversi indicatori suggeriscono che il rischio di una recessione è sempre presente, avanza con prepotenza il calo significativo e preoccupante della liquidità.

Tutto ciò significa che si stanno formando due scenari plausibili per i mercati azionari. Uno propenderebbe verso un modello di consolidamento. L’altro, invece, potrebbe manifestarsi con una correzione in piena regola.

A questo punto, vista la complessità della situazione, ciò che accadrà nei prossimi giorni offrirà maggiori e più esaustive informazioni.

Se il mercato entrerà in un prolungato modello di consolidamento, vorrà dire che l’attività dominante sarà quella della Stock Selection, con rigidi criteri di scelta e regole di trading molto vincolanti. Se invece dovessimo andare incontro ad una correzione in piena regola, la vendita potrà riprendere anche in termini più aggressivi, considerato il tempo necessario al completamento delle coperture dei portafogli istituzionali.

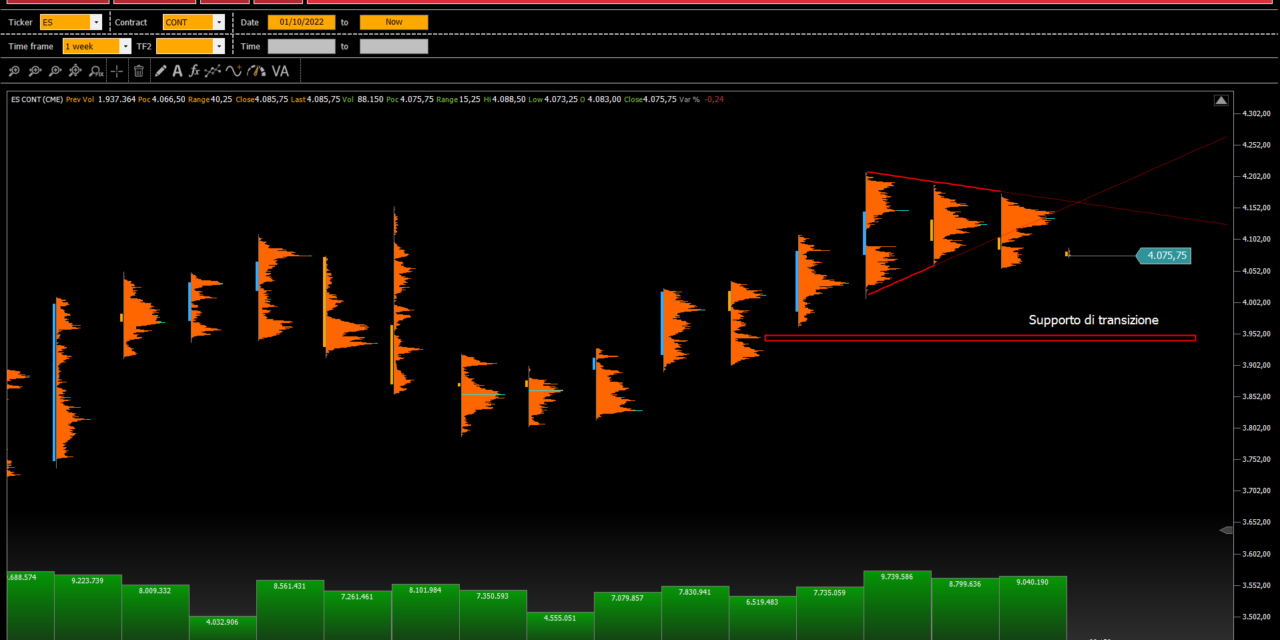

E’ noto come Volcharts tenda più di ogni altra cosa ad attenzionare i volumi scambiati, definendo le strategie operative proprio su modelli volumetrici individuati secondo un rigido protocollo, sia per la scelta dei livelli operativi, sia per l’ottimizzazione del market timing.

Da questo punto di vista cerchiamo adesso di spiegare l’attività di pre-trading, tesa a validare i processi di Azione/Reazione che caratterizzano il protocollo AFI di Volcharts.

Solitamente gli algoritmi di trading seguono tre regole di base quando allocano le loro risorse, attivandole in base al semplice principio “se succede, esegui”.

Entrando nello specifico, il processo funziona in questo modo:

• L’attività di Market Making automatizzata su base algoritmica reagisce al flusso degli ordini immessi a mercato

• Il flusso degli ordini, dimensionalmente, dipende dalla liquidità

• Gli algoritmi dei trader attivi sono quelli che reagiscono per primi alla validazione dei supporti o delle resistenze

Questa combinazione di seguire le regole da parte di entrambi i principali gruppi di algoritmi crea la tendenza dei prezzi in qualsiasi momento. Inoltre, i trend rialzisti si basano su un’adeguata liquidità; quando la liquidità si esaurisce, aumentano anche le probabilità che il mercato acceleri lungo il sentiero della tendenza in atto.

Ecco come funziona l’intero processo. Il flusso degli ordini è ciò che i market maker automatizzati vedono prima che ogni operazione venga eseguita e solitamente, dai servizi di flash trading, viene restituito il dato su chi domina in quel momento, tra acquirenti e venditori.

Nel tempo, il flusso degli ordini, per l’aggregazione del tick-rithm, diventa una tendenza che viene amplificata da ciò che fanno gli algoritmi al servizio del trading retail e comunque NON al servizio del market making, in base al comportamento dei prezzi sui livelli di supporto o resistenza chiave del mercato.

Una terza e altrettanto importante componente dell’andamento del mercato è l’azione di copertura che viene messa in atto dagli algoritmi dei market maker, per proteggere i conti proprietari.

Durante i periodi in cui gli ordini di vendita sono più numerosi degli ordini di acquisto, gli algoritmi dei market maker abbassano i prezzi bid/ask eseguendo operazioni a prezzi inferiori. Nel frattempo, vendono opzioni put a trader ribassisti e vendono futures su indici azionari per coprire i propri conti. Questa combinazione di ordini, sia di trader che di market maker, fa scendere i prezzi.

È vero anche il contrario, cioè quando gli ordini di acquisto superano gli ordini di vendita. In questo caso, poiché vendono azioni agli acquirenti, i market maker coprono il rischio vendendo opzioni call e acquistando futures su indici azionari. Questo fa salire il mercato.

Nel mercato attuale, come abbiamo scritto all’inizio, abbiamo assistito a uno spostamento del mercato da un tono rialzista a un tono leggermente ribassista. Pertanto, è lecito ritenere che gli algoritmi del market maker abbiano notato uno spostamento nel flusso degli ordini, da rialzista a ribassista e stiano agendo di conseguenza.

Il perché più immediato da percepire, per motivare ciò che sta accadendo, è che i rendimenti delle obbligazioni stanno salendo in un momento di contrazione delle liquidità. L’innesco delle vendite sui Bond decennali ha fatto impennare i tassi fino al 3,8% ed ora riferiscono il proprio movimento al livello del 4%.

Una transizione sopra il 4% avrebbe implicazioni fortemente negative per il mercato azionario, con innesco di vendite molto aggressive e riverberi altrettanto negativi su asset direttamente collegati, come l’immobiliare.

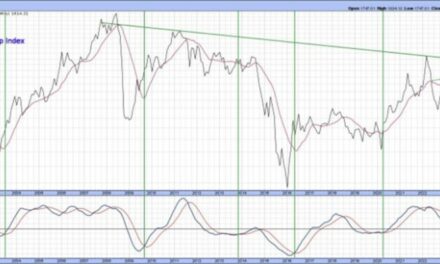

L’aspetto più preoccupante che sta contribuendo a questo rilascio di volumi e che potrebbe innescare una correzione in piena regola è l’improvviso calo della liquidità, confermato dalla netta discesa dell’indice dell’Eurodollaro, quotato a termine sul CME e strumento preferito dai trader istituzionali per posizionarsi sui futuri movimenti dei tassi di interesse fino a quattro anni. Un calo sta a significare una secca contrazione della liquidità, mentre un aumento codifica una espansione implicita di liquidità.

Se dovessimo assistere ad una prosecuzione di questo ribasso, lato Eurodollaro, potremmo essere più vicini a una significativa crisi di liquidità man mano che il momentum negativo si diffonde, costringendo gli operatori a liquidare le posizioni azionarie in modo sempre più aggressivo.

Segnali preoccupanti arrivano dall’Advance/Decline line, che manifesta come il fronte rialzista si stia per rompere, con conferme che arriverebbero sotto la relativa media mobile a 20 periodi.

Nel frattempo, osservando il contratto future su S&P 500, si nota una discesa sotto i primi supporti di volume visti a 4.090 con test di validazione a 4.050. Se le quotazioni dovessero scendere sotto 4035 vorrà dire che il trend rialzista originato sui minimi di novembre sarà stato sconfitto.

D’altra parte, se il mercato riuscisse ad andar via in laterale con il controllo del supporto a 4035, spostandosi poi sopra 4.200, ci sarà l’evidenza che i rialzisti saranno tornati in attività. Con tutte le conseguenze del caso.