La settimana appena trascorsa ha visto i mercati azionari proporsi in rally, che presenta diverse caratteristiche per poter durare

Di: Fabio Michettoni

LEGGI ANCHE: Punto mercati: sentiment negativo in saturazione, si cerca un minimo per un rimbalzo

La settimana appena trascorsa ha visto i mercati azionari proporsi in rally che, a differenza di altri tentativi di

rimbalzo e in raccordo con le considerazioni fatte in precedenza, presenta diverse caratteristiche per poter

durare.

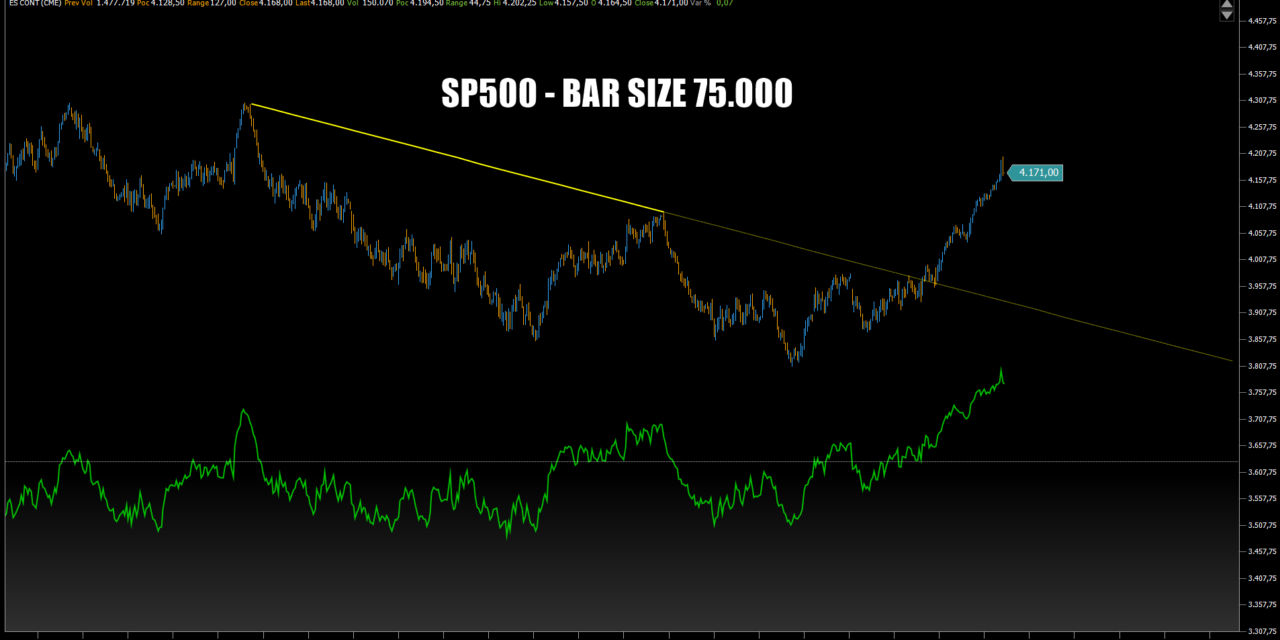

Il mercato azionario di riferimento e cioè l’indice S&P 500, ha guadagnato circa il 6% rispetto ai minimi

segnati venerdì 20 maggio. A spingere il rialzo è stata la rigenerata aspettativa che la Federal Reserve non

diventi più aggressiva nel suo piano di rialzo dei tassi di interesse. La Banca Centrale USA sta in effetti

cercando di contenere l’alta inflazione aumentando i tassi a breve termine, con l’obiettivo di frenare la

domanda economica, ma dalle minute della Fed, cioè dai verbali dell’ultimo FOMC, traspare l’idea che la

Fed stessa potrebbe, nel caso, non procedere ad ulteriori rialzi dei tassi rispetto a quelli attualmente previsti,

dato che la crescita economica americana ha già iniziato a rallentare.

Tutti i rally precedenti a quest’ultimo sono sempre stati di breve durata. Il rally di fine marzo ha portato l’S&P

500 a superare di poco il livello di 4600, per poi scendere e ad ogni successivo rialzo, peraltro di breve

intensità, è sempre seguito un ribasso che, violando livelli di supporto intermedi, ha forzato l’indice a livelli

più bassi. Per quest’ultimo, invece, ci sono molte ragioni per credere che possa durare ancora.

La prima è che l’S&P 500 ha registrato la sua “quarta chiusura consecutiva positiva”. Mercoledì ha segnato il

quarto giorno di trading consecutivo in cui l’indice ha chiuso sopra il suo punto medio di giornata e questo va

letto come un risultato di gran lunga migliore, rispetto alle cadute di fine giornata che avevano spesso

caratterizzato l’indice USA, nelle ultime settimane.

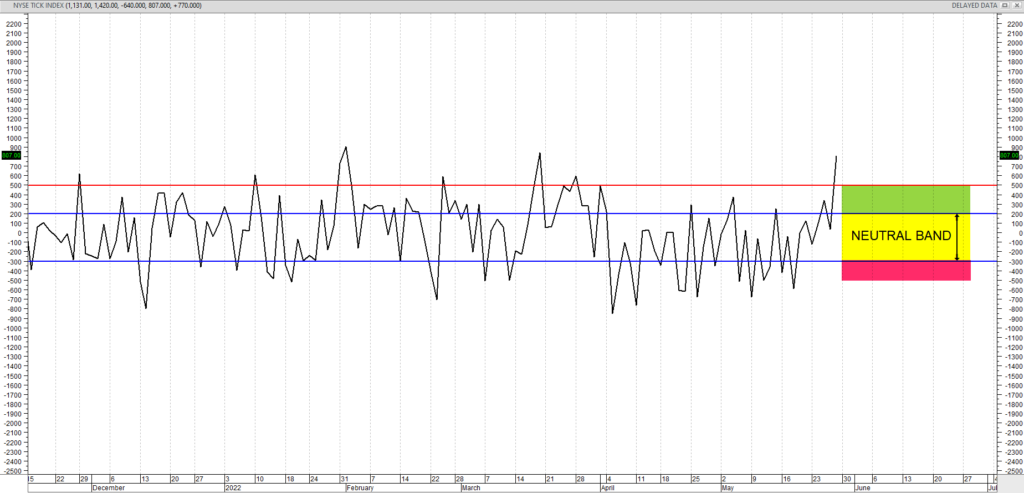

Un altro motivo risiede nell’indice TICK, che indica il saldo netto dei titoli della borsa di New York che si sono

mossi al rialzo in una ben definita finestra temporale, meno quelli che si sono mossi al ribasso nello stesso

periodo; ebbene questo indice ha raggiunto il livello più alto da un anno a questa parte, livello che

alimenterebbe attese per ulteriori rialzi.

Anche la terza motivazione è di natura statistico-strutturale e riprende l’assunto che area 3900-3950 sarebbe

per l’indice S&P 500 un livello volumetrico fortemente attrattivo, dal quale gli investitori, sembra, non si siano

ancora ritirati, garantendo all’indice USA un adeguato sostegno. In poche parole, finché il supporto

volumetrico visto 3900 e 3950 tiene e non aggrega flussi sulla rottura, è improbabile che i ribassi peggiorino

di molto, da qui in poi.

Risvolti positivi si possono leggere anche nel tracking di “modelli rialzisti” ricorrenti, che hanno

accompagnato l’indice S&P 500. Il recente balzo dell’indice, che lo ha portato al di sopra del livello chiave a

4070, dimostra che gli acquirenti potrebbero tornare sul mercato e rimanervi ed è proprio questa

l’indicazione rilevata prontamente dall’indicatore proprietario di Volcharts, quell’APS che misura proprio il

grado di coagulo dei volumi immessi a mercato e che attualmente sostiene l’idea sopra espressa.

Da non trascurare poi il contributo di dettagli di tipo quantitativo, come quello che sempre meno titoli stanno

segnando nuovi minimi e che lo stesso stanno facendo gli ETF strutturati sul principale indice USA. Solo

nove fondi negoziati in borsa hanno toccato nuovi minimi questa settimana, contro i 24 della settimana

scorsa e i 96 della settimana precedente.

E in conclusione, i prezzi delle obbligazioni ad alto rendimento stanno salendo. L’ETF iShares iBoxx High

Yield Corporate Bond, quotato in dollari, ha guadagnato l’1,5% mercoledì scorso, incassando il maggior

guadagno da oltre due anni. Ciò significa che gli investitori, dando credito alle aziende quotate, sarebbero

meno preoccupati dai rischi di una recessione.

Insomma, un quadro di fondo generalmente rischiarato e a lettura positiva, rafforzato in buona parte anche

dal Dollar Index, sceso di recente dai massimi degli ultimi 20 anni e la cui forza precedente aveva impattato

negativamente sull’equity.

Queste considerazioni perimetrano chiaramente un contesto positivo, che ha ultimamente mostrato anche

una grossa resilienza di fronte alle cattive notizie. Qualche warning sugli utili di primarie aziende americane,

è vero, ha inizialmente causato un calo dell’indice S&P 500, che però successivamente si è ripreso alla

grande.

È come se il mercato avesse già riflesso gran parte delle preoccupazioni sull’economia e sugli utili e che,

contando sul contributo positivo della grande liquidità degli operatori istituzionali, ai massimi dal 2001,

potesse innescare una veloce risalita…Sic stantibus!