Mercati caratterizzati da incertezza. Di seguito un breve outlook sugli indici USA e alcune riflessioni sul timing operativo

Di: Fabio Michettoni

Introduzione a cura di: Andrea Panziera

LEGGI ANCHE: Punto mercati: aggiornamento indice FTSEMib

La cifra che caratterizza i Mercati è la estrema incertezza e la conseguente difficoltà ad avanzare previsioni credibili ed attendibili. Non solo gli eventi bellici, di cui non si vede all’orizzonte una conclusione, ma soprattutto i timori crescenti di una prossima deriva stagflazionistica stanno condizionando pesantemente tutti gli indici di Borsa.

I listini sono stati finora sostenuti dalle performance delle trimestrali americane e da qualche annuncio estemporaneo (Twitter in primis), ma le prospettive cambierebbero molto se le previsioni di una accoppiata inflazione-stagnazione si rivelassero esatte.

Le prossime settimane verosimilmente faranno chiarezza e indicheranno se riprenderà la salita delle quotazioni ovvero siamo all’inizio di una fase Orso che potrebbe essere piuttosto profonda

Outlook indici USA e timing operativo

L’aprile borsistico è in via conclusione e, limitatamente agli indici USA, si osserva il Dow Jones I.A. perdere il 7% dall’inizio dell’anno, l’S&P500 il 10,4% e il Nasdaq100 il 17,9%, confermando di fatto una tendenza di mercato ribassista sul breve periodo. Importante è capire, a questo punto, se si tratta di inversione o semplice correzione, in risposta armonica alla pluriennale sollecitazione rialzista, al netto di tutte le variabili, esterne ed interne, che stanno orientando l’andamento dei mercati.

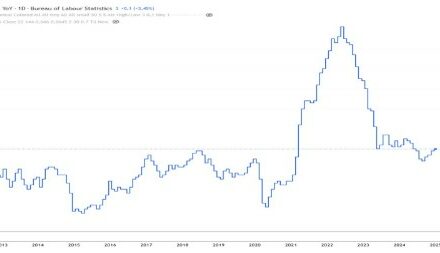

L’aumento dell’inflazione e un mercato del lavoro in tensione danno motivo alla FED di assumere un atteggiamento sempre più aggressivo sui tassi, con una implicita maggior pressione sui rendimenti obbligazionari. La stagione degli utili del primo trimestre 2022 è in fase di pieno rilascio e i risultati fino ad ora sono nel complesso piuttosto buoni. Tuttavia, ci troviamo in un contesto in cui le positive notizie sugli utili a volte non sono sufficienti e le azioni vengono penalizzate oltremisura.

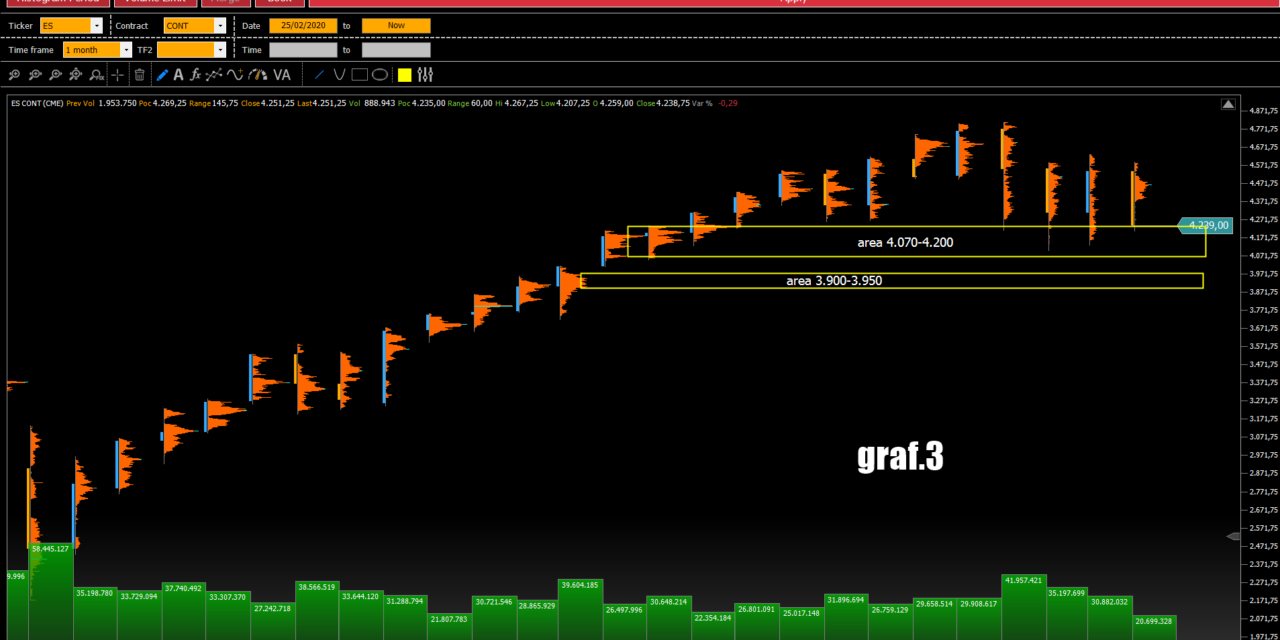

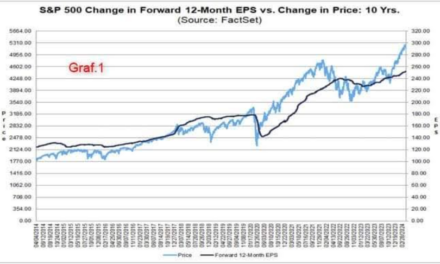

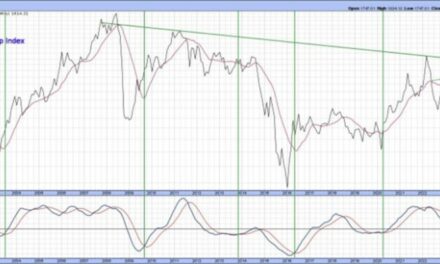

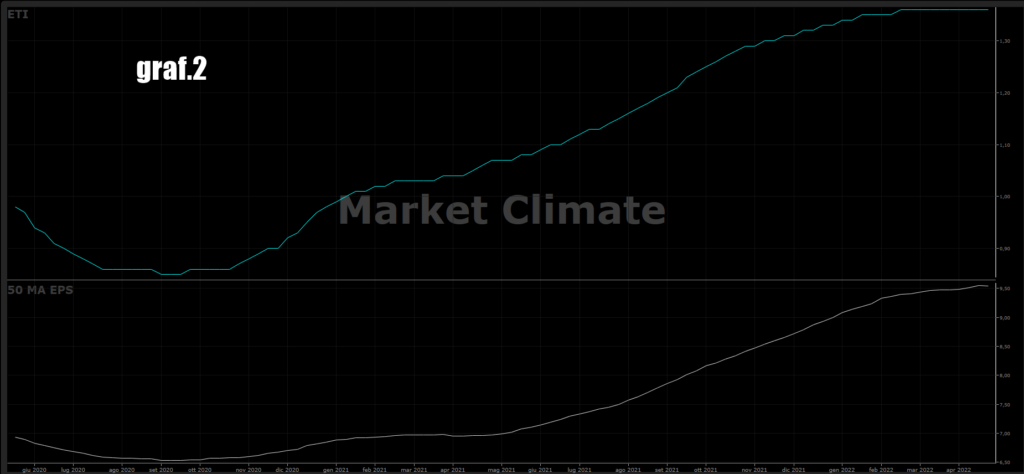

Le buone notizie vanno invece ricercate seguendo una lettura più attenta dei dati aggregati e nella struttura del momentum di mercato che ne emerge, osservando gli indicatori Market Timing (graf.1) e Market Climate (graf.2) che, unitamente all’analisi dei flussi di volume (graf 3., copertina), supportano i nostri outlook per strategie di investing.Di solito, l’idea di assumere posizioni LONG sull’equity nelle fasi di espansione di volatilità andrebbe accantonata, per porre maggior attenzione alle strategie difensive e di neutralizzazione del rischio, soprattutto se accompagnate da una flessione del dollaro.

La sintesi di questa considerazione negativa risiede nella normalizzazione dell’indicatore Relative Time (RT), calcolato sull’algoritmo del Market Timing, stabilizzato dallo scorso novembre sotto l’unità. Al momento, quindi, non ci sono le condizioni tecniche per andare Long di equity, rimandando la decisione a quando il mercato in generale avrà assunto una tendenza al rialzo, tale da orientare il Relative Time sopra 1. Tornando a parametri di carattere fondamentale, l’Earning Season del primo trimestre 2022, vede al momento il 20% delle società componenti l’indice S&P500 che hanno rilasciato i report, comunicare utili, con il 79% di queste che ha superato le stime sugli utili e il 69% che ha superato quelle sui ricavi.

L’indicatore aggregato per i nostri modelli, il Market Climate, mostra una lieve flessione sulle medie a 50 giorni, con EPS aggregato livellato a 9,54 dollari per azione, mentre la crescita media degli utili prevista è rimasta invariata al 20% annuo. Il grafico del Market Climate mostra che anche l’Earnings Trend Indicator è rimasto invariato a un livello di 1,36 e poiché resta superiore a 1, pone il mercato in generale ancora in uno scenario rialzista.

Terminiamo questa ricognizione ponendo l’attenzione sui flussi volumetrici, con l’S&P500 che sul mercato a termine indentifica un livello fortissimo di supporto in area 4.200-4070, protetto da un irrigidimento volumetrico su quota 3.950, che assume valore fondamentale. Livelli dai quali il mercato non si è ancora ritirato.

Vedremo se in fase di validazione riusciranno ad attrarre nuovi flussi in entrata a sostegno di ipotesi rialziste per chi, al netto di tutte le componenti negative, continua ad andare a caccia di valore.