Il 2022 si chiude con la peggiore performance annuale dalla crisi finanziaria del 2008. Scende di quasi 20% l’indice di riferimento S&P 500

Di: Fabio Michettoni

Il 2022 per gli indici azionari USA si è chiuso con la peggiore performance annuale dalla crisi finanziaria del 2008. L’indice di riferimento S&P 500 è sceso di quasi il 20% nel 2022, mentre il Nasdaq Composite, ponderato prevalentemente sul settore tecnologico, ha perso un terzo del suo valore con un calo del 33%. Più contenuto il ribasso del Dow Jones, che flette di circa il 9%.

Dopo tre anni di guadagni incessanti, anche attraverso una pandemia, i mercati sono tornati sulla terra nel 2022. L’anno delle montagne russe è stato caratterizzato dalla guerra tra Russia e Ucraina, dall’aumento dell’inflazione e dalla Federal Reserve, che ha aggressivamente aumentato i tassi, per la prima volta dal 2018.

Con i dati economici relativi al 2022 che suggeriscono che l’aumento dei tassi di interesse non ha ancora raffreddato l’economia, sono aumentate le preoccupazioni che la Fed possa inasprire troppo la sua policy monetaria, facendo precipitare l’economia in una recessione. In vista del 2023, si prevede che questi timori continueranno a pesare sul sentiment.

Detto questo, possiamo dire che il buy and hold non funzionerà più come una volta, con il definitivo abbandono degli scenari succedutisi dal 2009 al fine 2021, periodo in cui la ponderazione classica di un portafoglio 60% azionario e 40% obbligazionario, lasciato in letargo per tutto questo periodo, ha generato rendimenti superiori al 10% all’anno, con volatilità e drawdown sul minimo fisiologico.

E’ lecito pensare che i prossimi 5 anni, per vari motivi, saranno diversi, ma soprattutto per due di questi:

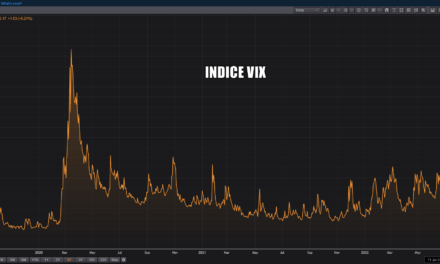

1) Il pendolo della crescita e quello dell’inflazione oscilleranno con maggiore frequenza rispetto al passato, come conseguenza delle massicce iniezioni di liquidità e rimozioni fiscali operate dalla Banche Centrali di tutto il mondo e questo è terreno fertile per la volatilità macro.

2) I rischi geopolitici che potrebbero estendersi geograficamente e per opzioni al momento disattive.

Tutto terreno fertile per la volatilità macro, ma è anche vero che la volatilità generata dai macrofenomeni può offrire delle opportunità, i cui benefici vengono restituiti sul medio periodo con degli extra rendimenti che, come riporta Jeremy Siegel nel suo libro “Stocks for Long Run”, possono essere ottenuti solo cogliendo delle opportunità in Downside Volatility.

Contrariamente a quanto si crede, però, la chiave per generare rendimenti non è avere la sfera di cristallo, ma seguire un protocollo, per capire perché e, soprattutto, dove realmente si svolge l’azione sui mercati globali, cioè verso quali mercati vengono indirizzati i più consistenti flussi di volume, mettendo insieme i pezzi di uno scenario più ampio e sfruttare sistematicamente le inefficienze macro.

Detto questo, cerchiamo di comprendere meglio la metrica di giudizio degli investitori istituzionali che, in un periodo fortemente critico come l’attuale, ne sta orientando le scelte di investimento.

Il quadro generale più volte ribadito è ancora valido. Nel 2022 le Banche Centrali hanno interrotto la stampa di moneta e di conseguenza dovremmo aspettarci un netto calo della crescita economica e dell’inflazione nel 2023.

Puntualizziamo meglio la metrica di questo calo. E’ più di un’idea che l’EPS, cioè l’Earning per Share, dell’S&P500 potrebbe subire nel 2023 un calo del 15 o 20% dai valori attuali, attestati più o meno a 220. Quindi validare quota 190.

L’S&P500 si aggira attualmente intorno a 3.850-3.900 punti, per cui quali potrebbero essere le prospettive per il 2023?

Negli ultimi 60 anni, una recessione media ha comportato un calo degli utili per più di 5 trimestri consecutivi e di quasi il 30% di escursione tra massimi e minimi.

Tuttavia, questa valutazione è insufficiente per definire valori di riscontro oggettivi per le quotazioni azionarie, perché il mercato azionario non si basa solo sugli utili, ma anche sui multipli.

Storicamente, gli utili e i multipli non toccano il fondo insieme: perché?

Perché quando gli utili sono scesi già da un paio di trimestri, significa che l’economia è davvero debole. Questa è generalmente una condizione che convalida l’inizio dell’allentamento della politica monetaria da parte della Fed. In questo modo, i tassi privi di rischio diminuiscono e le valutazioni dei titoli tendono a ricevere una spinta iniziale anche se gli utili continuano a scendere.

Per valutare il potenziale minimo definitivo dell’S&P500 in questo mercato orso, dobbiamo quindi considerare le ipotesi combinate di EPS e multipli per il 2023. Come abbiamo avuto modo di dire, gli utili potrebbero contrarsi del 15-20% nel 2023. Poi c’è un altro parametro da considerare, l’Equity Risk Premium o ERP, che sarebbe il differenziale tra il rendimento degli utili a termine e rendimenti reali a lungo termine.

Considerando che nelle precedenti recessioni, il mercato ha sempre accettato un ERP intorno al 5% e supponendo che i rendimenti reali statunitensi a lungo termine siano in misura dell’1-1,1%, cioè differenziale tra inflazione attesa e rendimento dei Bond decennali a 10 anni, si dovrebbe arrivare a valutare un P/E a 12 mesi intorno al 16%, cioè più o meno il 6%, vale a dire che per ogni 16 dollari che metto nel mercato azionario USA ne ricavo, annualmente, un dollaro come utile.

Semplificando, possiamo dire che i livelli dell’S&P500 sono legati al prodotto tra EPS (Earning per Shares) e P/E Forward a 12 mesi, per cui il mercato, al netto del ragionamento appena fatto starebbe sottostimando gli effetti di una recessione sulla redditività aziendale, valutando un P/E tra 18 e 19.

Supponendo che a dicembre 2023 gli utili abbiano subito una contrazione del 10-15%, l’S&P500 potrebbe toccare il fondo tra marzo giugno di quest’anno in forza delle prossime trimestrali, su quota 3,200, allineando rispettivamente l’EPS a 190 (vincolando però il ragionamento ad una attesa flessione degli utili aziendali tra il 15 e il 20% come scritto sopra) e il P/E Forward a 16,8.

Si potrebbe anche valutare una protezione dei minimi già segnati a quota 3.500, generata da una FED che in caso di dura recessione si riposizionasse verso nuove strategie di allentamento, ma questo avremo modo di valutarlo nei prossimi mesi.

Comunque sia, il mercato ha già definito in anticipo le barriere entro le quali operare in risposta ai fondamentali e ai multipli, cioè quella di adottare una strategia a maggior propensione rialzista nel range 3.300-3.450, così come quella a maggior propensione ribassista andrebbe adottata nel range 4.150-4.300 e che, assorbendo il contesto nell’analisi flussometrica per capire quali siano i livelli accettati o respinti dal mercati, si possono ben osservare come i più cospicui addensamenti di volume si possano osservare proprio in area 3.520, come supporto e a quota 4.150, area dove si intensifica una più aggressiva applicazione della lettera.