Cosa rara ma vera, le obbligazioni stanno vivendo il loro primo mercato ribassista globale da 70 anni a questa parte

Di: Fabio Michettoni

LEGGI ANCHE: Punto mercati: riflessioni su tassi e dollaro USA

Alla pletora di indici azionari in acclarato bear market si aggiunge il Dow Jones Industrial Average, che con il ribasso di inizio settimana scende oltre il 20% sotto il picco di gennaio, unendosi all’S&P 500 in un mercato orso. Vale la pena però fare un passo indietro, per considerare quanto sia stato insolito il crollo globale dei mercati.

Tanto per cominciare, le obbligazioni stanno vivendo il loro primo mercato ribassista globale, da 70 anni a questa parte, cioè stanno scendendo contemporaneamente alle azioni. È una cosa rara questa, perché le obbligazioni sono destinate a essere investimenti sicuri anche se a basso rendimento. Sono gli strumenti che si acquistano quando le azioni sono in un trend discendente. Le azioni, invece, sono più rischiose ma anche più remunerative e sostituiscono le obbligazioni in un rolling di portafoglio, quando l’equity è in fase rialzista.

Questo è l’ABC dell’investimento e la base della gestione attiva di un portafoglio, composto da circa il 60% di azioni e il 40% di obbligazioni.

Il motivo per cui la teoria sta perdendo credibilità quest’anno, riguarda uno shock dell’offerta. Proprio quando la domanda si stava rafforzando alla fine della pandemia di Covid, i prezzi dell’energia sono aumentati e le catene di approvvigionamento sono diventate piene di problemi, come l’incapacità delle fabbriche cinesi di aumentare la produzione di semiconduttori. Ciò ha ostacolato la capacità delle aziende di soddisfare la crescente domanda ai prezzi previsti.

Ora che l’inflazione è alle stelle, le banche centrali sono entrate in azione per aumentare i costi di finanziamento più rapidamente. L’obiettivo è quello di ridurre la domanda per riportarla in linea con l’offerta. Questo può richiedere del tempo e il massacro dei mercati, con le quotazioni falcidiate, è solo l’effetto collaterale.

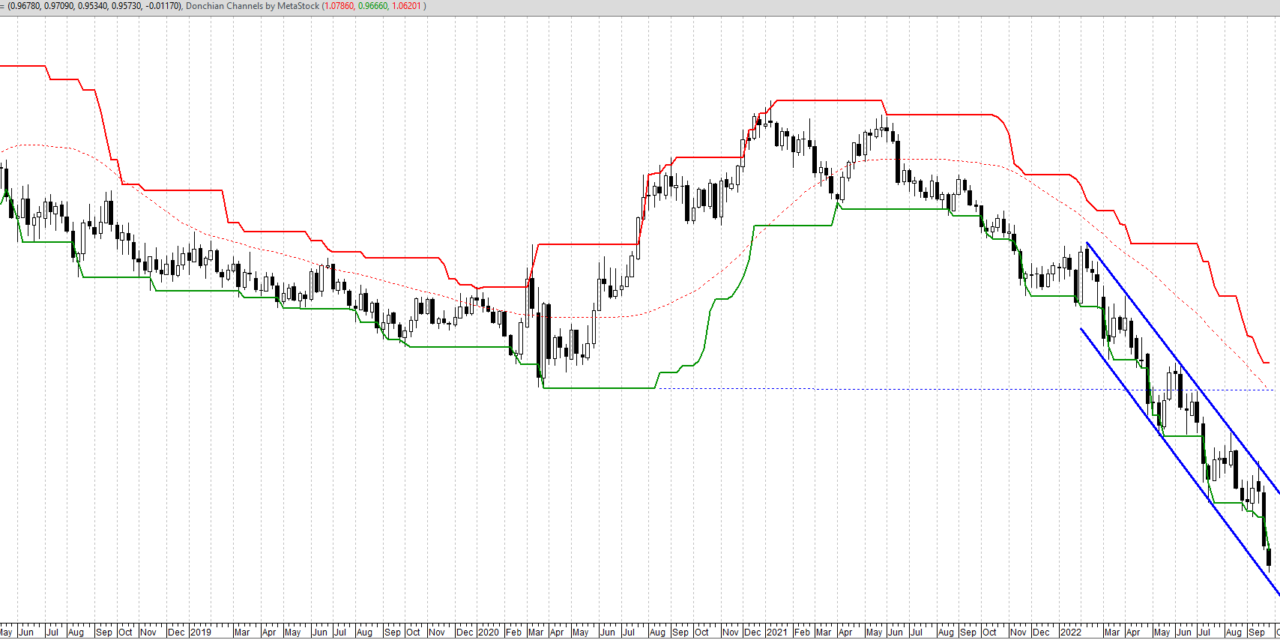

E poi c’è il Super Dollaro. Il Dollar Index è scivolato di nuovo sotto quota 114, dopo aver puntato a quota 116, ma è comunque rimasto vicino ai massimi degli ultimi vent’anni. La sterlina, che lunedì è crollata al minimo storico di 1,0349 dollari, è risalita a 1,08 dollari. Solo sei mesi fa il “cable” fa era scambiato a 1,31 dollari.

Scendendo nel dettaglio dell’equity, circa 458 componenti dell’S&P 500 hanno aperto la settimana in ribasso, mentre 10 settori su 11 hanno accusato una performance negativa. Le aspettative collettive degli investitori sulla volatilità futura sono aumentate, con il VIX che è salito di quasi l’8%, superando i 32 punti e livellando sui massimi da giugno.

In flessione anche l’indice STOXX Europe 600, che estende il bear market chiudendo al valore più basso dalla fine del 2020. Stessa sorte per il NIKKEI 225, sceso del 2,7%, lo Shanghai Composite cinese dell’1,2%, oltre al coreano KOSPI Composite, in flessione del 3,0%. In sintesi, anche per gli investitori azionari del resto del mondo le cose si stanno mettendo male.

Il rendimento dei titoli del Tesoro USA si attestano al 4,30%, mentre il decennale USA è salito oggi di 0,18 punti percentuali, al 3,94%. I prezzi delle obbligazioni societarie e dei titoli garantiti da ipoteca risultano in flessione, con nuovo picco dei rendimenti. Situazione difficile anche per gli investitori a reddito fisso.

Sul fronte delle materie prime il petrolio ha segnato un minimo relativo, per poi reagire, livellando le quotazioni in area 78 dollari al barile, ma va segnalato che il prezzo del greggio è sceso dell’8% negli ultimi due giorni di contrattazioni. In forte flessione anche l’oro, che abbozza una reazione a 1623 dollari l’oncia. Stessa sorte anche l’argento e il rame. Complicata, quindi, anche la situazione per gli investitori in materie prime.

Il lato positivo, osservando quest’immenso oceano rosso, è che gli asset stanno diventando sempre più economici, offrendo l’opportunità di ottenere maggiori rendimenti in futuro. Ma questo richiede un formidabile senso della prospettiva, con gli investitori che potrebbero voler conservare la liquidità in eccesso ancora per un po’.