L’analisi dei possibili scenari per l’indice S&P 500 in attesa della decisione della Fed sui tassi d’interesse

Di: Fabio Michettoni

Questo in corso sarà uno dei trimestri più interessanti della memoria recente dei mercati. La Fed dovrà scegliere cosa fare. Resterà immobile ancora una volta la prossima settimana, lasciando i tassi “più alti per più tempo” e aspettando altri dati, o farà finalmente il passo che quasi tutti si aspettano e inizierà un ciclo di tagli dei tassi di interesse per mettere in sicurezza l’economia USA, che rischia di infilarsi in una spirale negativa?

Da una parte c’è il lato dell’inflazione, dal cui punto di vista i mercati non sono ancora convinti di essere fuori dai guai. Dall’altro lato, più tecnico, si osservano emergere i primi segnali di allarme economici.

Vogliamo parlare anche dell’appiattimento dello spread, lato BOND USA, tra le scadenze a 2 e 10/30 anni?

Da questo punto di vista si ritiene che il lavoro sull’inflazione sia sostanzialmente fatto, mentre aspettare troppo a lungo per abbassare i tassi potrebbe inutilmente portare a una recessione, sostanzialmente imminente, per arrivare poi ad un grande declino del mercato.

Ogni singolo investitore, per questo motivo, dovrebbe adesso aver ben chiara l’idea da che parte stare; questo perché la settimana appena trascorsa ha visto le principali medie azionarie continuare nella fase di compressione, con alcuni dei maggiori guadagni conseguiti nella prima metà del 2024, messi sotto pressione da importanti vendite e con perdite di periodo importanti.

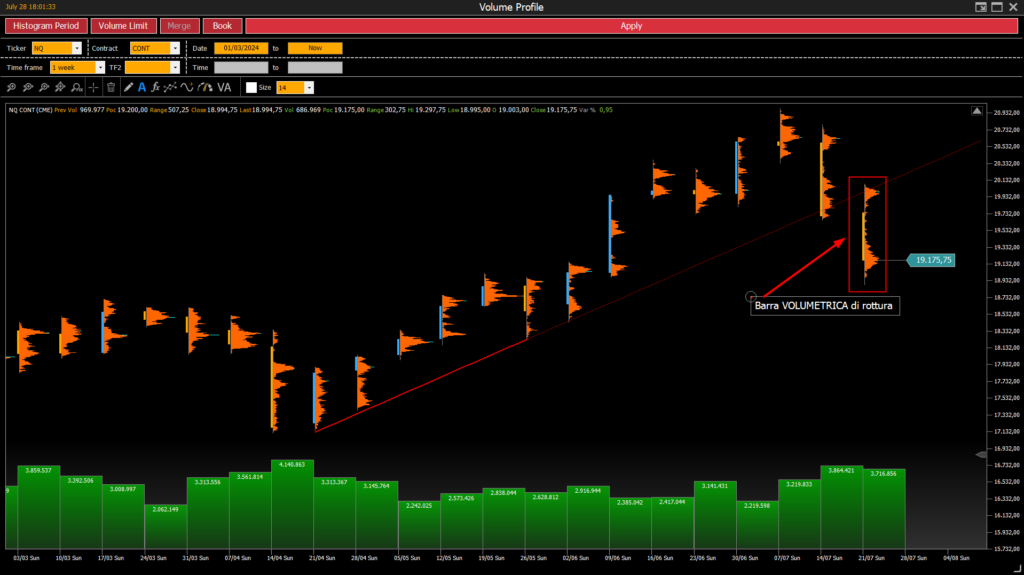

Quello di quest’ultima ottava si tratta dei cali più significativi dall’inizio dell’anno, con l’indice Nasdaq100 che cala del 2,92% portando la perdita mensile al 4,33%. Più contenuto il calo dell’S&P500 che si ferma ad una performance settimanale negativa per lo 0,62%. Positivi invece il Dow Jones e l’indice Russell, che incorpora le quotazioni di titoli a piccola e media capitalizzazione del mercato americano.

La domanda che ci si pone adesso è la seguente: Si tratta di uno dei cali utili agli investitori per tornare ad acquistare o quello visto questa settimana è solo l’inizio di un declino prolungato con nuovi minimi di periodo da raggiungere?

Esamineremo adesso quattro possibili risultati per l’indice S&P 500, in proiezione per le prossime sei-otto settimane, condividendo le percentuali di realizzazione per ogni scenario.

Prendiamo in considerazione tutti e quattro i potenziali percorsi futuri dell’indice, riflettiamo su cosa potrebbe determinare lo sviluppo di ogni scenario in termini di fattori macroeconomici e analizziamo quali segnali/modelli/indicatori confermerebbero lo scenario in esame.

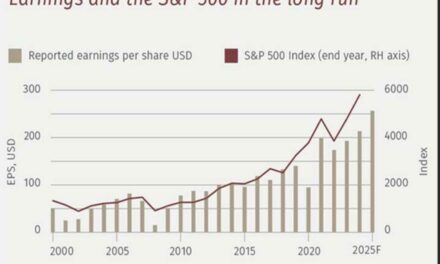

Cominciamo con lo scenario più ottimistico, che vede l’S&P 500 raggiungere un altro nuovo massimo storico con la ripresa della tendenza rialzista.

Opzione 1: scenario super rialzista

Il nostro primo scenario significherebbe che la breve fase di pullback è ormai finita e che l’S&P 500 e il Nasdaq raggiungerebbero nuovi massimi storici ad agosto. All’inizio di settembre torneremmo a parlare della rinascita dei Magnificent 7, riflettendo su come i mercati nel 2024 si siano discostati così tanto dai tradizionali modelli stagionali e discutendo della probabilità che l’S&P concluda il 2024 sopra il livello 6000.

Percentuale di realizzazione? 5%

Opzione 2: scenario moderatamente rialzista

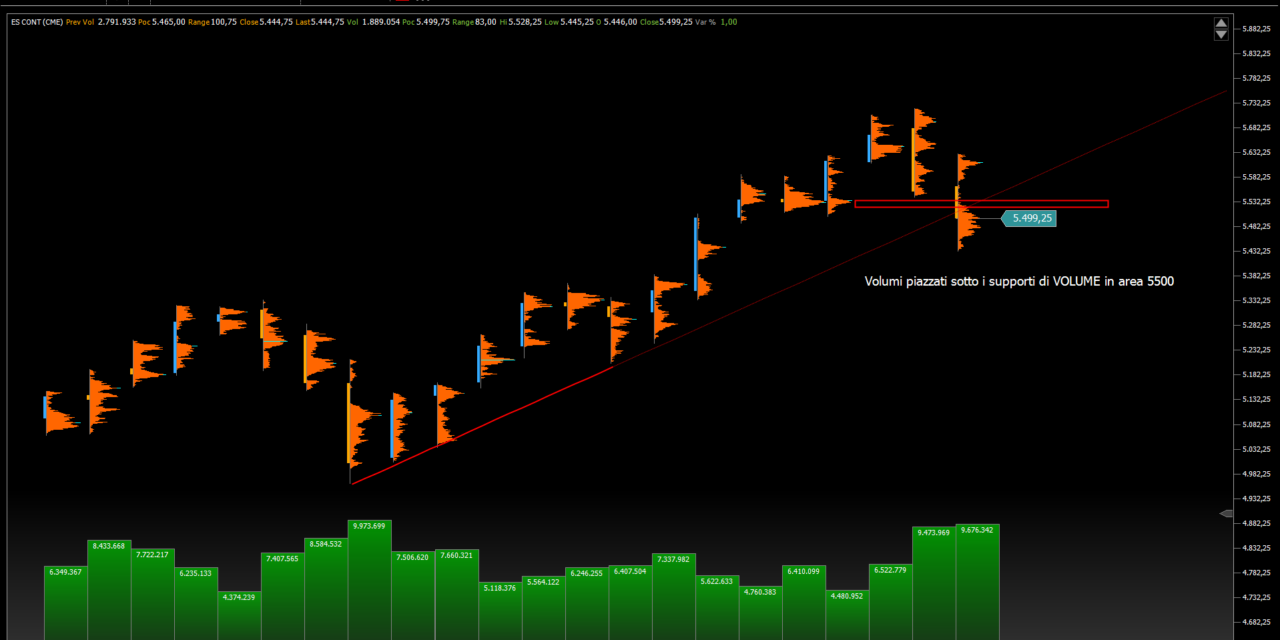

Questo vedrebbe i titoli più capitalizzati come i “7 Magnificient”, passare in secondo piano rispetto ad altri settori, come quello finanziario e industriale. Se andare alla scoperta del VALORE, come abbiamo osservato nelle ultime due settimane, dovesse perpetuarsi, potremmo assistere a uno scenario in cui molti titoli performeranno bene, ma non tanto a sufficienza per spingere i benchmark azionari verso nuovi massimi. L’indice S&P 500 non accuserebbe molti ribassi in questo scenario proponendosi in trading range tra 5400 e 5640 nelle prossime sei-otto settimane.

Percentuale di realizzazione per questo scenario? 15%

Opzione 3: scenario leggermente ribassista

In questo contesto i titoli giga-cap come i “7 Magnificient”, continuerebbero a faticare, senza comunque produrre segnali di avversione al rischio, con il VIX sotto quota 20. A inizio settembre avremo un calo di circa il 10% rispetto al massimo di luglio, con gli investitori pronti a rientrare per un potenziale rally del quarto trimestre, fino alla fine del 2024 e anche oltre.

Questo è, alla lunga, lo scenario più probabile, a cui personalmente assegno un 60% di realizzazione.

Opzione 4: scenario fortemente ribassista

E veniamo allo scenario peggiore, quello fortemente ribassista, per quanto allo stato attuale da ritenere improbabile, ma che sarebbe da tenere in considerazione solo perché statisticamente potremmo avere ancora ulteriori ribassi sui mercati, prima che tutto sia detto e fatto, con scomposti affondi del mercato azionario e target di S&P500 in area 4400-4600.

A questo scenario diamo il 20% di realizzazione.