Quando ci si potrà trovare in prossimità di una nuova inversione di mercato? Il metodo follow-through e l’importanza della prudenza negli investimenti

Di: Fabio Michettoni

LEGGI ANCHE: Coronavirus: nel 2017 la Banca Mondiale aveva previsto la pandemia

Gli investitori discutono animatamente chiedendosi se i tentativi di reazione intervenuti di recente sui mercati azionari possano essere classificati come un segnale che gli stessi stiano raggiungendo livelli da cui ripartire.

Analizziamo tecnicamente l’evolversi della situazione. Le prospettive di mercato sono rimaste sempre perimetrate in una fase di correzione, ancorché incisiva sui prezzi e manifestatasi con violenza inaudita. Tuttavia, dalla sessione borsistica di giovedì 19 Marzo, la situazione è mutata proprio per la fibrillazione manifestata in ambito intraday tra venditori e compratori, senza che nessuna delle due parti del mercato dominasse in modo evidente.

Ovviamente, in queste fasi, per il piccolo investitore, è meglio essere attento osservatore per intercettare la formazione di un nuovo trend rialzista, piuttosto che intervenire con la convinzione di sfruttare un’opportunità che potrebbe essere solo apparente. L’intento di cercare un minimo su cui intervenire non è adesso il problema più importante da risolvere; lo è invece sapere cosa fare in modo da poter essere pronti ad acquistare una volta confermato un nuovo trend rialzista.

Il follow-through e l’importanza della prudenza

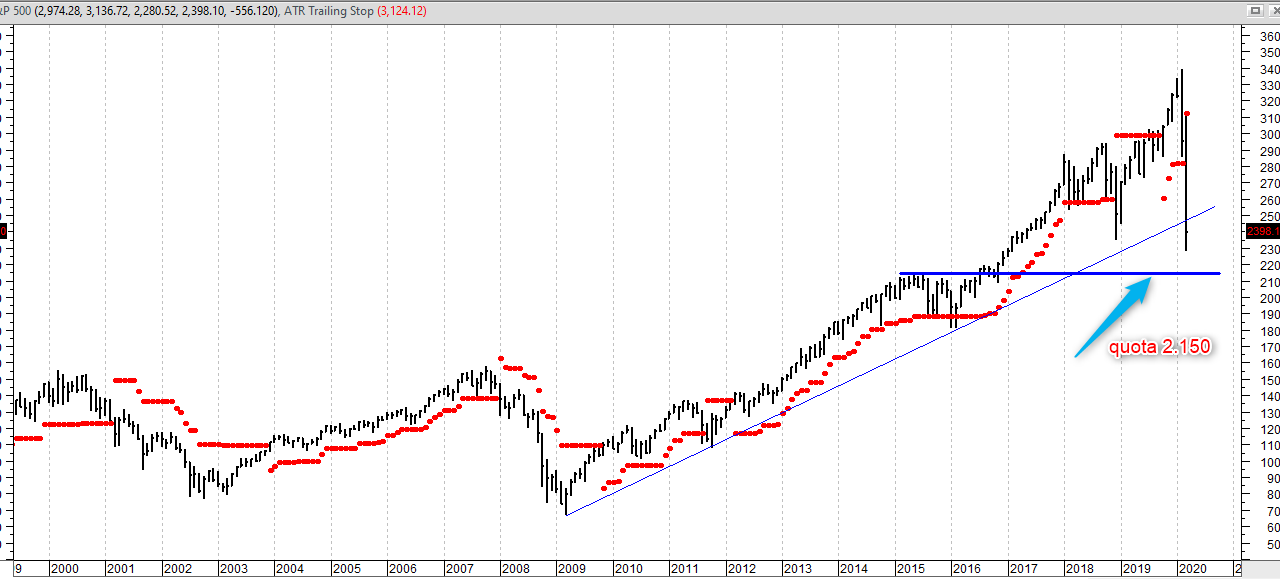

Ma quand’è che esattamente ci si può ritrovare in prossimità di un’inversione di mercato o quantomeno per intercettare segnali in tal senso? Gli analisti solitamente vanno a caccia del cosiddetto “follow-through“, cioè una serie di giornate durante le quali i prezzi tendono a seguire la direzione del trend dominante segnando nuovi minimi – poi violentemente rifiutati – e quindi tornando a “lavorare” su livelli superiori. Questa fase per l’indice più capitalizzato al mondo, cioè l’SP500, è in atto proprio dallo scorso giovedi 19 Marzo. Si configura una sorta di accumulazione a ridosso di livelli significativi stimati tra 2250 e 2350. Quello del follow-through è uno dei segnali più precisi su quando acquistare dopo un crollo del mercato azionario. I giorni successivi aiutano gli investitori ad acquistare il più vicino possibile al minimo, che statisticamente è piuttosto complicato da individuare.

Solitamente il minimo di prezzo all’interno di una fase follow-through viene segnato entro una serie di quattro o cinque sedute; perciò, ci sono concrete possibilità che la prossima settimana questo minimo da cui ripartire venga segnato. Esso potrebbe essere stimato verosimilmente tra 2200 e 2150 di indice S&P500. Un livello tecnicamente importante a contenimento di tutto il successivo rialzo seguito all’elezione del Presidente Donald Trump.

Si sottolinea, tuttavia, l’importanza della prudenza, specialmente in situazioni come l’attuale, che ha visto i prezzi falcidiati in certi casi di oltre il 50% e che, in prima battuta, sta a significare che i mercati dovevano scontare livelli di seria sopravvalutazione. Se questa discesa possa costituire un’opportunità per gli investitori lo si avrà modo di apprezzare soltanto più avanti. Nel frattempo, come detto, la cosa più importante è la prudenza, piuttosto che diventare aggressivi troppo rapidamente.